榜单解读

门槛值:

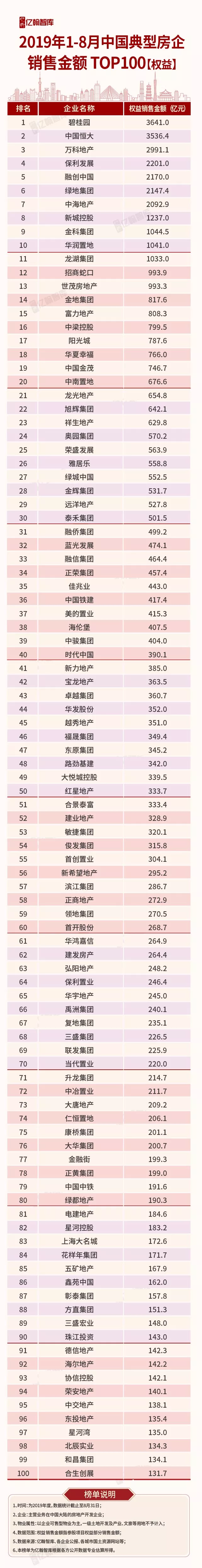

增长放缓, 5家房企成功破3000亿

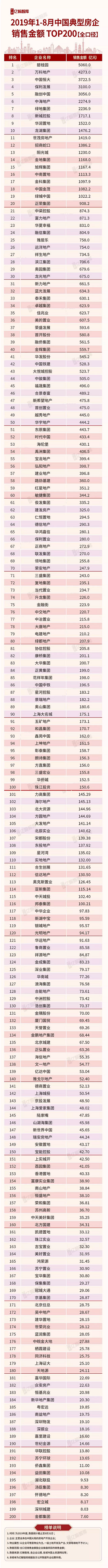

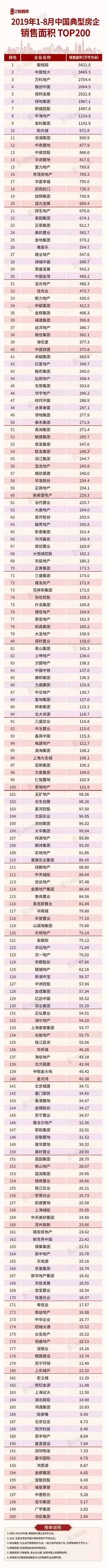

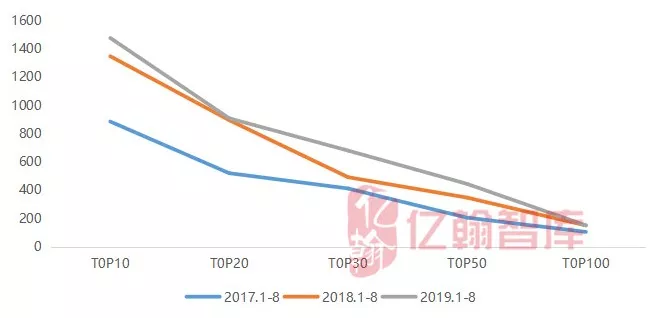

2019年1-8月,各梯队房企的门槛值仍然保持着增长态势,总体增速有所收缩。其中,TOP20增速放缓最明显,涨幅较2018年同期下降71个百分点。但TOP30门槛值涨幅较2018年同期有显著提高。

图表:2017-2019年1-8月房企销售业绩门槛值

截止2019年8月31日,已有5房企销售业绩超过3000亿元,19家(包括5家破3000亿元房企)房企业绩突破千亿,预计2019年保利发展、融创中国能顺利突破5000亿元,而且,随着整体销售规模增速的放缓,房企销售业绩门槛值增长也将相应放缓。

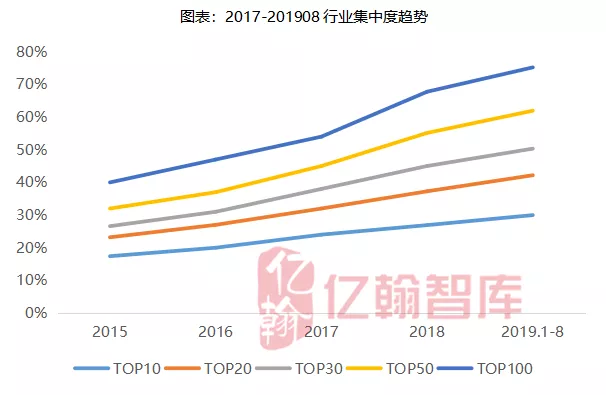

集中度:

头部聚集趋势未变,收入变动将保持同步

2019年1-8月,TOP100行业集中度达75%,TOP50集中度为62%,TOP20集中度为42%,TOP10集中度为30%。

整体来看,TOP100房企集中提升速度均有所放缓,但是行业份额向头部集中的趋势并无改变。预计未来,随着行业的进一步竞合,头部房企占据的份额会越来越大。而且,由于房地产行业特殊的结转机制,未来房地产行业营业收入的集中度也将不断提升,并与销售规模集中度的变化趋势保持一致。

2019年中期业绩会上,各房企对未来战略发展诉求的表述具有一定共性:规模追求不懈;备货充足,提前抢收促回款;审慎投资,收敛聚焦。

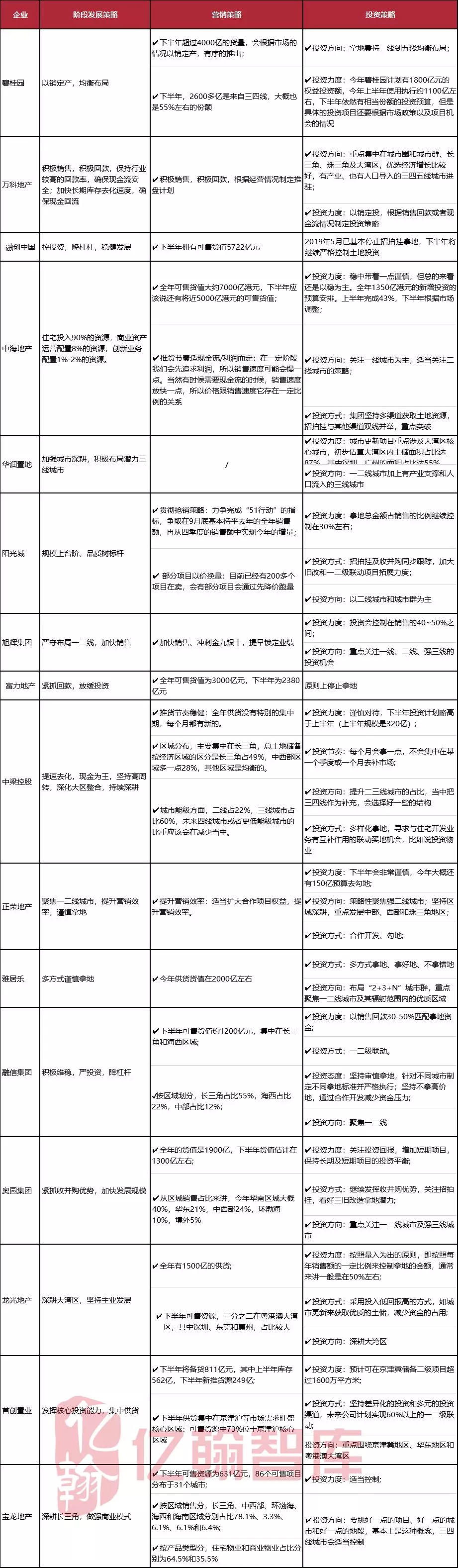

图表:2019年下半年典型房企策略盘点

规模观:

规模诉求从未停歇,千亿追求仍在持续

虽然房企销售增速在普遍放缓,但是房企对于规模的核心诉求并未改变。只是在新的环境和行业格局下,为了更好的在不确定性中把握确定性,企业在自主调整节奏,保持发展的可持续性。已实现千亿的房企向着更高量级迈进,新千亿房企目标在于第一阵营,尚未实现千亿的企业则剑指千亿。

世茂房地产——迈向更高量级

2017年世茂房地产顺利迈入千亿门槛,实现销售金额1007.7亿元,2018年实现销售金额1761.5亿元,2019年上半年,世茂房地产在土地投资端表现积极,初略估计其2020年可售货值将超5000亿元,按60%的去化率计算,2020年便可实现3000亿元的销售业绩。

中国金茂——冲刺第一阵营

中国金茂2018年成功实现千亿跨越,销售业绩达1280亿元,排名23位。关于销售未来规模发展,中国金茂给自己的定位是向行业第一梯队冲刺。2019年保持1500亿元销售目标保持不变, 但其内部希望超额完成目标。

正荣地产——三年规模翻番

正荣地产2018年成功突破千亿,在未来销售规模发展上,正荣地产有着明确的销售增速规划,每年大概控制在30%的增长水平,如果行情好一点,可能增速会提高一下,行情不好,增速可能低一点。按年均30%的复合增速来看,大概三年左右就可以实现规模翻一番。

禹洲地产——剑指千亿目标

在千亿目标盛行的当下,禹洲地产也为自己设定了千亿的阶段性目标。至于为什么也要冲千亿,林主席说道“如果现在没有达到千亿水平的话,对企业来讲,可能未来在跟银行谈融资、买地,或者一些产业层面的地产收购等方面,确实有一定难度”。

为什么房企执着于规模的提升,未达千亿的企业也在致力于迈入千亿门槛?我们认为原因有二:

第一、规模是实力,助力投融多元顺畅。

从现在企业的布局策略来看,一致性的描述是“深耕一、二线,聚焦城市群“。就当前热度极高的大湾区来说,各种利好的政策都在引导着企业前去布局,那么外来的房企如何进去,本地的房企又如何守住自身优势?外来房企业需要一定的规模支撑其外拓,本地房企需要规模优势给其带来足够的资源和资金优势助其巩固优势,并实现外部扩张。

第二、规模是资源,提供外部探索的可能性。

房地产行业是个聚集资源的大平台,上下游丰富的产业链决定了房地产行业能够打通各个行业,能够形成各类产业集群。而且,在规模达到一定高度时,企业也有基础去探索除地产之外可能性。典型如碧桂园在机器人领域的尝试,融创中国在文化、文旅板块的努力,还有中国恒大在新能源汽车的“付出”等等都是地产的巨大规模给了企业更多的腾挪空间。

经营观:

备足货量,提前抢收“金九银十”

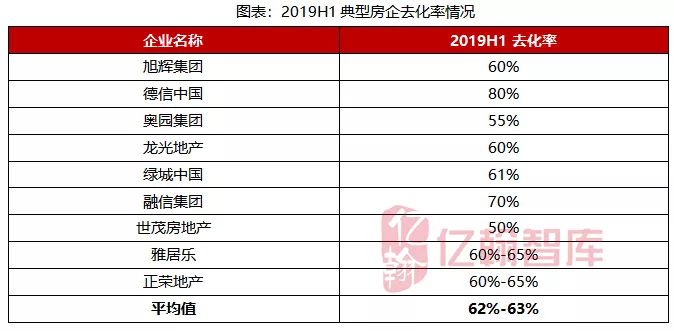

房企销售目标的设定和货值储备一定程度上表明企业对于未来行业走势的研判和态度。从房企销售目标和全年货量储备上看,企业销售目标相对审慎,而且货量储备储备充裕,上半年去化率基本处于60%左右的水平,下半年若以60%去化率计算,企业实现全年业绩目标的难度不大。融创中国 2019年全年业绩目标为5500亿元,2019 H1实现合约销售金额2142亿元,下半年可售货值为5722亿元,即2019H2去化率达到59%即可顺利实现全年目标。

房地产行业具有浓厚的政策性,政策的不仅影响购房者的预期和决策,也同样影响着房地产企业的行为和决策。2019年,融资端政策再度收紧,包括监管部门将收紧部分房企公开市场融资,包括债券及ABS产品;暂停上半年在公开土地市场拿地活跃的企业用公开市场融资;对信托公司窗口指导等等都在不断增加房企的融资难度。730中央政治局会议更是提出“不将房地产作为短期刺激经济的手段”,这奠定了政策调控的基调,房地产行业对于政策调控的预期也相应发生了变化,“促销售,抢回款”成为企业的一致性动作。

为了更好去化,更快实现资金回笼,传统“金九银十”未到,营销动作已先行开启,而且营销力度较大。部分房企在3季度初已打响营销战,营销手段不仅有全员营销优惠,清尾优惠,推荐优惠,还有付款优惠等等,最高优惠力度达8折,优惠力度之大颇具“价格战”倾向。

投资端:

收敛聚焦,关注一二线及强三线

随着粤港澳大湾区规划刚要,长三角一体化等城市群利好政策的出台,企业布局策略表现出明显的一致性:

✔投资态度——总体审慎:保持审慎投资态度,把握土地市场机会择机补充土地储备,四季度土地市场或有机会;

✔投资方向——聚焦+深耕:聚焦城市群,重点关注长三角、粤港澳大湾区、成渝城市群,深耕一二线及强三线城市;

✔投资标准——利润为先:提高拿地标准,拿的地既要保证规模,又要保证利润,不拿地王;

✔投资总量——量入为出:投资总额不超过销售回款的50%;

✔投资方式——旧改突出:招拍挂,合作,城市更新等多方式拿地,城市更新是在大湾区布局的最主要方式。

碧桂园——均衡布局

碧桂园在投资方向拿地秉持一线到五线均衡布局策略,2019年计划有1800亿元权益投资额,2019年上半年投资约1100亿左右,下半年依然有相当份额的投资预算,但是具体的投资项目还要根据市场政策以及项目机会的情况。

中国恒大——标准提高

2019H1中国恒大没有投资很多地方, 但是土地储备增加了不少,下半年基本还是保持这种节奏,没有做土地的预算,基本上已经够了,除非有重大的利好,没有利好,下半年就不拿,基本上就这个策略。

对于未来拿地的标准就是,毛利润率30%以上,净利润率15%以上就拿,还要兼顾资金,达到标准就拿,达不到标准就不拿。恒大现在拥有接近4亿平方米的土地储备,总货值达5万亿,每年几千亿销售规模,即使下半年不拿地,影响也相对有限。

中海地产——按预算购地

中海地产买地的总预算,年初是由预算安排的,根据公司负债率,回款,和对市场的判断做出了2019年全年1350亿港元的新增投资的预算安排。未来,还会一如既往按照自己的风格,该投资还是会投资,其投资标准是满足15%的成本利润率,包括IRR也是15%。

龙光地产——量入为出

龙光地产对于买地一般都是按照量入为出的原则,即按照每年销售额的一定比例来控制拿地的金额,通常来讲一般是在50%左右。另外,也会采用投入低回报高的方式,如城市更新来获取优质的土储,减少资金的占用。

佳兆业——综合考量

2019年,佳兆业全年的投资目标是280亿,上半年的土地款支出是130亿,包括旧改,去年未付的尾款,还有今年投入了新的拿地,所以下半年是150亿,但最终买多少地,也要根据市场的环境,还有现今的状况决定。

声明:本文观点仅代表作者观点 版权归亿翰智库所有

未经授权请勿随意转载 如需转载请联系后台或在此文后留言

转载时请注明出处:亿翰智库(ehresearch)

感谢配合!

———— / END / ————